Η καλύτερη στιγμή να προετοιμαστείτε για ένα κραχ είναι πριν από το κραχ…

Τάδε έφη ο πολυεκατομμυριούχος επενδυτής Robert Kiyosaki στο Twitter.

«Έρχεται το μεγαλύτερο κραχ στην παγκόσμια ιστορία.

Τα καλά νέα είναι ότι η καλύτερη στιγμή να γίνεις πλούσιος είναι κατά τη διάρκεια του κραχ.

Τα κακά νέα είναι ότι το επόμενο κραχ θα αργήσει πάρα πολύ.

Το χρηματιστήριο ανεβαίνει όλο και πιο ψηλά.

Τα κορόιδα στην πραγματικότητα πιστεύουν ότι η οικονομία είναι ισχυρή.

Μην ξεγελιέστε.

Οι Magnificent 7 (Nvidia NVDA, Tesla TSLA, Meta Platforms META, Apple AAPL, Amazon.com AMZN, Microsoft MSFT, and Alphabet GOOGL/GOOG) που χρηματοδοτείται από αμερικανικά κρατικά δολάρια διατηρεί το χρηματιστήριο ανοδικά.

Προσέξτε, σας παρακαλώ. Οι αγορές μετοχών και ομολόγων πρόκειται να καταρρεύσουν».

The stock market is climbing higher and higher. Suckers actually believe the economy is strong. Don’t be fooled. The Magnificent 7 financed by US government dollars keeps stock market up. Please be careful. Stock and Bond markets about to crash.

— Robert Kiyosaki (@theRealKiyosaki) February 3, 2024

Σημειωτέον ότι ο Dow Jones Industrial Average, ο Nasdaq Composite Index και ο S&P 500 Index έχουν σημειώσει σημαντικά κέρδη τις τελευταίες εβδομάδες, με τον S&P 500 να φτάνει σε νέο ιστορικό υψηλό.

Τα ισχυρά εταιρικά κέρδη και οι καλύτερες του αναμενομένου ανακοινώσεις για τις θέσεις εργασίας τον Ιανουάριο τροφοδοτούν τη φαινομενική ισχύ της αγοράς.

Ωστόσο, ο Kiyosaki πιστεύει ότι οι υποκείμενες οικονομικές συνθήκες είναι πολύ πιο αδύναμες από την πραγματικότητα.

Αποδίδει τη συνεχιζόμενη άνοδο της χρηματιστηριακής αγοράς σε αυτό που αποκαλεί «Magnificent 7», αναφερόμενος στη γνωστή ομάδα μεγάλων εταιρειών, που περιλαμβάνει τις Apple, Alphabet, Meta Platforms, Amazon, Microsoft, NVIDIA και Tesla, οι οποίες υποστηρίζονται τεχνητά από κρατική χρηματοδότηση.

Η προειδοποιητική στάση του οικονομολόγου εκτείνεται πέρα από το χρηματιστήριο, καθώς προβλέπει κραχ τόσο στις αγορές μετοχών όσο και στις αγορές ομολόγων.

Σύμφωνα με τον Kiyosaki, το Bitcoin χρησιμεύει ως αντιστάθμιση έναντι της διάβρωσης του πλούτου που διαπράττεται από τη Federal Reserve, την Υπουργό Οικονομικών και τους τραπεζίτες της Wall Street.

Μάλιστα πιστεύει ότι το Bitcoin θα μπορούσε να φτάσει τα 150.000 δολάρια τα επόμενα χρόνια.

Είναι απλά υπερβολικός ή πρέπει οι επενδυτές να προετοιμαστούν για τα χειρότερα;

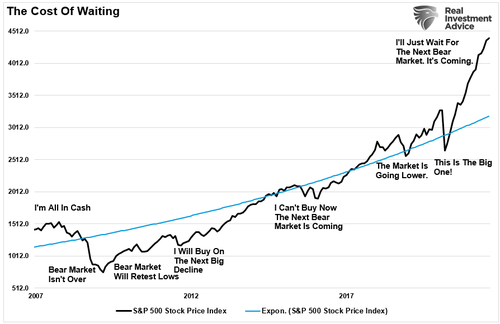

Εκτιμούμε ότι έχει δίκιο σε ό,τι αφορά τις αποτιμήσεις. Ωστόσο, το πρόβλημα, είναι όπως πάντα, η σωστή επιλογή του χρόνου.

Αν κάποιος βιαστεί πολύ να πουλήσει τις θέσεις του και να τις κάνει μετρητά, μπορεί πάλι να χάσει πολλά λεφτά, όσα θα έχανε κι αν τις διατηρούσε στο κραχ.

Μένοντας πολύ εκτός αγοράς πάλι χάνεις λεφτά

Πολύς κόσμος που βιάστηκε να πουλήσει στο κραχ του 2008 έπαθε ζημιά.

Βγήκε από την αγορά εγκαίρως και γεμάτος αυτοπεποίθηση έμεινε εκτός και, όταν το 2009 τέλειωσε η πτώση, εξακολούθησε να παραμένει εκτός αγοράς, πιστεύοντας ότι η bear market δεν είχε τελειώσει.

Αποτέλεσμα; Έμειναν με τα μετρητά τους.

Όμως το κόστος του να είσαι εκτός αγοράς είναι προφανές.

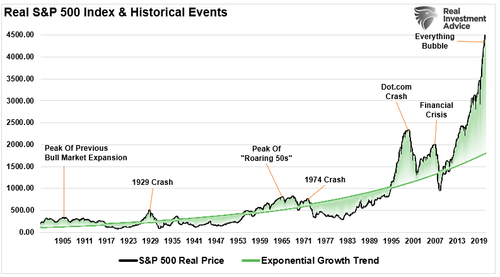

Να το ξαναπούμε λοιπόν: έρχεται το μεγαλύτερο κραχ στην ιστορία: ο Kiyosaki έχει δίκιο.

Το μεγαλύτερο κραχ στην παγκόσμια ιστορία έρχεται, και θα οφείλεται στην πιο ισχυρή οικονομική δύναμη στις χρηματοπιστωτικές αγορές – τις μεσαίες αναστροφές.

Το παρακάτω διάγραμμα δείχνει την απόκλιση του προσαρμοσμένου στον πληθωρισμό δείκτη S&P 500 (βάσει δείκτη Shiller) από την εκθετική αναπτυξιακή του τάση.

Προσέξτε ότι η αγορά επανέρχεται στην εκθετική αναπτυξιακή της τάση ή και πέρα από αυτή άνευ ετέρου τινός.

Είναι σημαντικό να έχουμε υπόψη ότι κι αυτή τη φορά τα πράγματα δεν είναι διαφορετικά.

Πάντα υπήρχε κάποιο «καινούργιο» που προκαλούσε ισχυρό κερδοσκοπικό ενδιαφέρον.

Τα τελευταία 500 χρόνια υπήρξαν πολλές κερδοσκοπικές φούσκες και για όλα

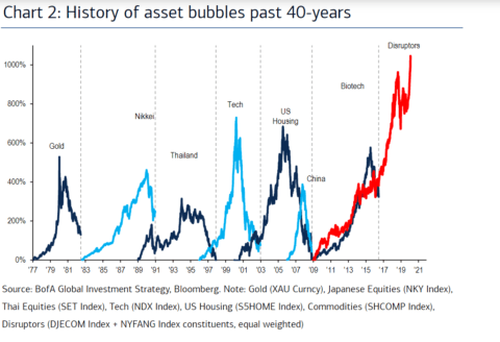

Τα τελευταία 500 χρόνια, υπήρξαν πάμπολλες κερδοσκοπικές φούσκες που αφορούσαν τα πάντα, από τη Φούσκα με τις Τουλίπες, έως τους Σιδηρόδρομους, τα Ακίνητα, την Τεχνολογία, τις Αναδυόμενες Αγορές (5 φορές) έως τα Αυτοκίνητα, τα Εμπορεύματα και το Bitcoin.

Ο Jeremy Grantham δημοσίευσε το ακόλουθο διάγραμμα με τις φούσκες 40 ετών στις αγορές.

Κατά τη φάση της δημιουργίας μιας φούσκας, κάθε φορά κάποιοι έλεγαν και πίστευαν ότι «αυτή η φορά τα πράγματα είναι διαφορετικά».

Όμως όλες οι οικονομικές φούσκες, ανεξάρτητα από τους υποκείμενους παράγοντες, μοιράζονταν πολλά κοινά στοιχεία:

Επενδύσεις τεράστιων ποσών από μικροεπενδυτές με κερδοσκοπικό ενδιαφέρον.

Μια ειλικρινής πεποίθηση «αυτή τη φορά τα πράγματα είναι διαφορετικά.

Ένα τραγικό τέλος που κατέστρεφε ολόκληρες περιουσίες.

Κι αυτή τη φορά λοιπόν τα πράγματα κατά πάσα πιθανότητα δεν είναι διαφορετικά.

Το παν είναι να επιλέξουμε στο σωστό χρόνο για να πουλήσουμε πριν έρθει το κραχ.

Το κραχ μπορεί να έρθει ανά πάσα στιγμή, τον επόμενο μήνα, τον επόμενο χρόνο ή μια άλλη δεκαετία.

Και το να κρατάς μετρητά ή κάποιο άλλο περιουσιακό στοιχείο που παρουσιάζει πολύ χαμηλές αποδόσεις είτε λόγω πληθωρισμού είτε λόγω των συνθηκών στην αγορά, εμποδίζει την πρόοδο στην επίτευξη των οικονομικών σου στόχων.

Κατά κανόνα τα κραχ έρχονται με ένα γεγονός που αλλάζει την ψυχολογία των επενδυτών. Τότε η έλλειψη ρευστότητας γίνεται εξαιρετικά προβληματική.

Αν λάβουμε υπόψη ότι για κάθε συναλλαγή στην αγορά απαιτείται έναν αγοραστής και ένας πωλητής, με μόνο παράγοντα διαφοροποίησης να είναι σε ποια τιμή πραγματοποιείται η συναλλαγή, είναι εύκολο να κατανοήσουμε γιατί όταν ενισχυθεί η διάθεση για πωλήσεις, οι αγοραστές μπορεί να εξαφανιστούν και οι τιμές να πέσουν πολύ χαμηλά.

Αυτός είναι ο λόγος για τον οποίο η διόρθωση τον Μάρτιο του 2020, όταν άρχιζε η πανδημία, υπήρξε τόσο γρήγορη.

Υπήρξαν τελικά και τότε άνθρωποι πρόθυμοι να αγοράσουν από πανικόβλητους πωλητές αλλά το έκαναν 35% χαμηλότερα από την προηγούμενη κορυφή.

Τι μπορεί να προκαλέσει το κραχ

Τι μπορεί να προκαλέσει μια τέτοια αλλαγή στην ψυχολογία; Κανείς δεν ξέρει. Ιστορικά μιλώντας, τα κραχ στα χρηματιστήρια οφείλονταν πάντα σε μερικές συγκεκριμένες αιτίες.

1. Ένα απροσδόκητο, εξωγενές γεγονός που αλλάζει τις οικονομικές προοπτικές (γεωπολιτική κρίση, πόλεμος, πανδημία).

2. Ραγδαία αύξηση των επιτοκίων.

3. Ξαφνική αύξηση του πληθωρισμού.

4. Πιστωτικά γεγονότα που επηρεάζουν το χρηματοπιστωτικό σύστημα (Πτωχεύσεις, κατασχέσεις ακινήτων, χρεοκοπίες).

5. Νομισματικά γεγονότα (μια συναλλαγματική κρίση)

Επίσης πρέπει να έχουμε υπόψη ότι το γεγονός που φέρνει το κραχ είναι πάντα απροσδόκητο – και προκαλεί την ταχεία αλλαγή του συναισθήματος από την «απληστία» στο «φόβο».

Ως επενδυτές, δεν πρέπει ποτέ να υποτιμούμε τον «κίνδυνο» υποθέτοντας ότι κάποια ανώτερη δύναμη, όπως η Fed, τον έχει εξαλείψει.

«Κάθε εποχή κερδοσκοπίας φέρνει στο προσκήνιο τις δικές της θεωρίες που έχουν σχεδιαστεί για να δικαιολογούν τους δικούς της κερδοσκοπικούς μύθους και φαινόμενα. Ο όρος «νέα εποχή» ήταν το σύνθημα για την περίοδο 1927-1929. Ήμασταν σε μια νέα εποχή στην οποία οι παλιοί οικονομικοί νόμοι είχαν ανασταλεί». Έχει γράψει ο καθηγητής Οικονομικών Δρ. Benjamin Anderson.

Άρα, γνωρίζουμε δύο πράγματα με βεβαιότητα:

Πρώτον ο Robert Kiyosaki έχει δίκιο ότι έρχεται μεγάλο κραχ. Αλλά δεν έχουμε ιδέα για το πότε θα έρθει.

Ευτυχώς, μπορούμε να προχωρήσουμε σε ορισμένες ενέργειες για να προστατεύσουμε τα χαρτοφυλάκια από το κραχ χωρίς να θυσιάσουμε εντελώς τους οικονομικούς μας στόχους. Προφανώς και αυτές οι ενέργειες δεν είναι «χωρίς» κόστος.

Τι μπορούμε να κάνουμε

Να αναπτύξουμε σωστά και με σημαντικές διαφοροποιήσεις τις θέσεις μας αντί να μείνουμε σε συγκεντρωτικές θέσεις σε ένα, δύο ή τέλος πάντων λίγα περιουσιακά στοιχεία.

Να προχωρήσουμε σε επανεξισορρόπηση των θέσεων μας.

Να μαζέψουμε τα κέρδη από υπεραγορασμένες και εκτεταμένες θέσεις.

Να πουλήσουμε σε αυτούς που αγοράζουν με καθυστέρηση.

Όταν δεν είμαστε σίγουροι τι να κάνουμε, να μην κάνουμε τίποτα. Τα μετρητά δίνουν μεγάλη αντιστάθμιση κινδύνου.

Να μην απορρίπτουμε την αξία των ομολόγων σε ένα χαρτοφυλάκιο.

Να αναζητήσουμε περιουσιακά στοιχεία χωρίς συσχέτιση μεταξύ τους για να μειώσουμε τον κίνδυνο.

Το κόστος

Για όλα αυτά βέβαια, υπάρχει ένα «κόστος».

Όταν αλλάζουμε στρατηγική σε ένα χαρτοφυλάκιο για να μετριάσουμε ή να διαφοροποιήσουμε τον κίνδυνο, μπορεί να έχουμε υποαπόδοση σε σχέση με έναν δείκτη αναφοράς όλων των μετοχών.

Πάντως δουλειά μας ως επενδυτών δεν είναι να ξεπεράσουμε κάποιον τυχαίο δείκτη αναφοράς, αλλά να διασφαλίσουμε ότι οι επενδύσεις μας πληρούν μόνο δύο στόχους:

Πρώτον, έχουμε απόδοση υψηλότερη του πληθωρισμού

Δεύτερον, καλύπτουμε το ποσοστό απόδοσης που απαιτείται για την επίτευξη των μακροπρόθεσμων οικονομικών μας στόχων.

hellas-now.com