Η επόμενη διετία αναμένεται να αποτελέσει ιδιαίτερα σκληρή περίοδος για τις μετοχές… καθώς πληθαίνουν οι φωνές πως προειδοποιούν για «φούσκα» και sell off… ως 50% στον S&P 500 ήτοι στις 2.290 μον.

Ειδικότερα, το προηγούμενο χρονικό διάστημα οι αμερικανικές μετοχές, πράγματι, ξάφνιασαν ευχάριστα τους επενδυτές, δεδομένου ότι διέγραψαν ισχυρή ανοδική πορεία αψηφώντας τα ιστορικά υψηλά επιτόκια και τις αναλύσεις περί επικείμενης ύφεσης.

Ωστόσο, πρόσφατα η επιμονή της Ομοσπονδιακής Τράπεζας των ΗΠΑ σε ό,τι αφορά το εύρος του μέγιστου επιτοκίου, καθώς επίσης και το καταστροφικό sell off που σημειώθηκε στις αγορές ομολόγων, που είχε ως αποτέλεσμα την απόδοση του αμερικανικού δεκαετούς σε υψηλά 16ετίας, είχε αποθαρρυντική επίδραση στις μετοχές, με τον δείκτη S&P 500 να χάνει τα κέρδη που είχε αποκομίσει μέχρι πρότινος σε ετήσια βάση.

Πράγματι, οι αποτιμήσεις των μετοχών φαίνονται όλο και πιο τεντωμένες, αυξάνοντας τον κίνδυνο μιας μεγάλης διόρθωσης.

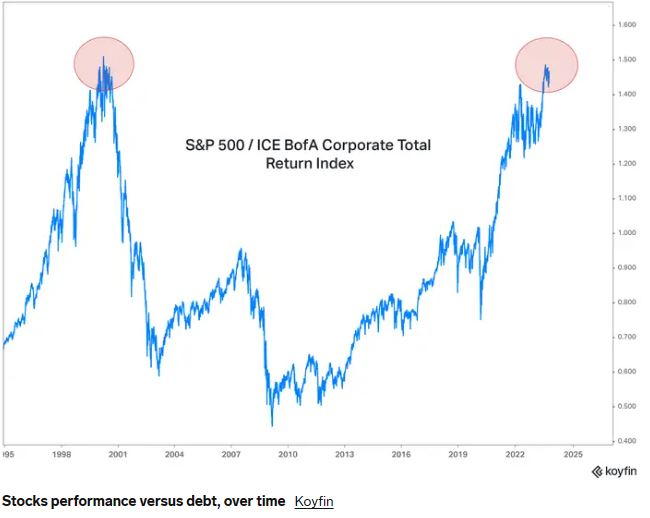

Και δεν είναι λίγοι οι δείκτες που αναβοσβήνουν κόκκινο, με πιο χαρακτηριστικό εκείνον της αποτίμησης των μετοχών προς την αγορά χρέους.

Σύμφωνα με δείκτη που παρακολουθεί την αγορά εταιρικών ομολόγων των ΗΠΑ, και βάσει στοιχείων που έχει συλλέξει η παγκόσμια πλατφόρμα ανάλυσης Koyfin, τον Αύγουστο του τρέχοντος έτους ο S&P 500 «σκαρφάλωσε» στα επίπεδα που παρατηρήθηκαν πριν από τη φούσκα dot-com.

Μάλιστα, ο εν λόγω δείκτης εξακολουθεί να διατηρείται κοντά σε αυτά τα υψηλά επίπεδα, παρά την πρόσφατη υποχώρηση των μετοχών.

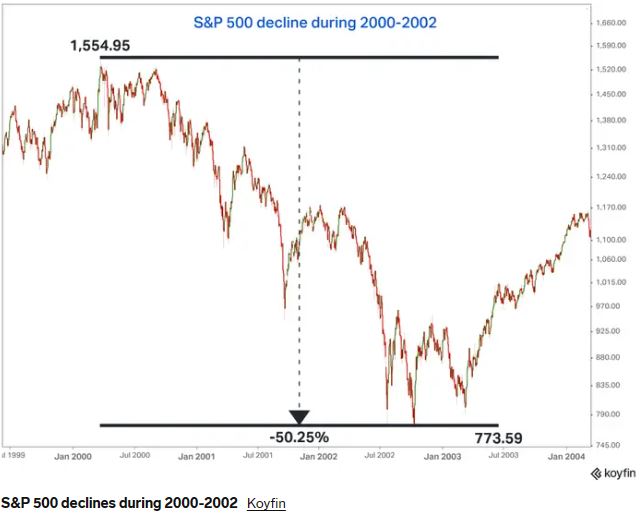

Ο δείκτης έφτασε για τελευταία φορά σε αυτό το υψηλό την άνοιξη του 2000 – και ακολούθησε πολυετής κατάρρευση, με αποτέλεσμα ο S&P 500 να καταρρεύσει κατά 50% μεταξύ Μαρτίου 2000 και Οκτωβρίου 2002.

Ένας άλλος δείκτης που δείχνει τον πλούτο των μετοχών σε σχέση με το χρέος είναι το λεγόμενο επασφάλιστρο κινδύνου μετοχών – ή, αλλιώς, η επιπλέον απόδοση των μετοχών σε σχέση με το δημόσιο χρέος, που θεωρείται η ασφαλέστερη μορφή επένδυσης.

Ο εν λόγω δείκτης έχει βυθιστεί φέτος σε πολυετή χαμηλά υποδηλώντας πως οι αποτιμήσεις των μετοχών είναι ιδιαίτερα αυξημένες.

«Το ασφάλιστρο κινδύνου μετοχικού κεφαλαίου πλησιάζει το χειρότερο επίπεδό του από το 1927.

Στις 6 περιπτώσεις που συνέβη αυτό, οι αγορές βίωσαν σημαντική διόρθωση και ύφεση/ύφεση – 1929, 1969, 99/00, 07, 18/19, σήμερα» ανέφερε η εταιρεία ερευνών MacroEdge σε πρόσφατη ανάρτησή της στο X.

makeleio.gr

Στήριξε το έργο μας!

Η σελίδα μας βασίζεται στις δικές σου δωρεές για να παραμένει ανεξάρτητη και να προσφέρει υψηλής ποιότητας εναλλακτικές ειδήσεις. Υποστήριξέ μας σήμερα και βοήθησέ μας να συνεχίσουμε!