Σε ό,τι αφορά την αγορά ομολόγων, την περασμένη Πέμπτη τα spreads των αμερικανικών τίτλων χρέους με επενδυτική βαθμίδα σημείωσαν τη μεγάλη υποχώρηση από το 2005.

Τα περιθώριο των κρατικών ομολόγων στις ΗΠΑ έχουν επίσης περιοριστεί, ενώ το spread των ιταλικών 10ετών έναντι των γερμανικών bunds είναι στα χαμηλότερα επίπεδα από τον Νοέμβριο του 2021.

Σε αυτό το πλαίσιο, εύλογα, η Deutsche Bank διερωτάται αν αυτό το ράλι είναι βιώσιμο.

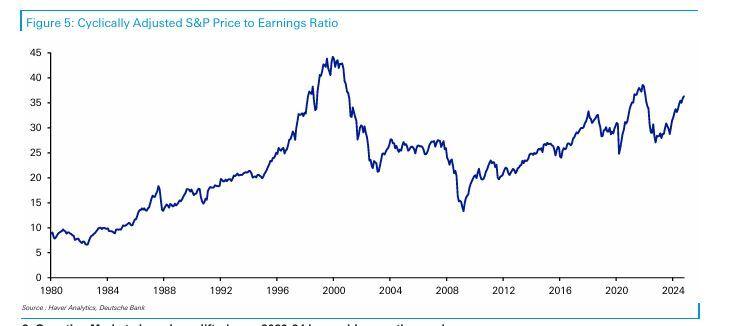

Βάσει ιστορικών προτύπων, οι παραδοσιακοί δείκτες αποτίμησης δείχνουν ολοένα και πιο τεντωμένοι.

Δεδομένου ότι οι γεωπολιτικοί κίνδυνοι οξύνονται, είναι δύσκολο να υπάρξουν άλλες θετικές εκπλήξεις στο εξής.

«Και αυτό πριν εξετάσουμε ζητήματα όπως το χρέος, τα οποία επανέρχονται στην ημερήσια διάταξη» σημειώνει η γερμανική τράπεζα και συμπληρώνει:

«Δεδομένων, λοιπόν, αυτών των προειδοποιητικών σημαδιών στο ταμπλό πρέπει να είμαστε προσεκτικοί», όπως αναφέρει το bankingnews.gr

Το σημερινό ράλι

Τους τελευταίους μήνες οι αγορές παρουσίασαν πολύ ισχυρές επιδόσεις, με τα περιουσιακά στοιχεία κινδύνου να πηγαίνουν πολύ καλά. Για να το θέσουμε σε κάποια προοπτική:

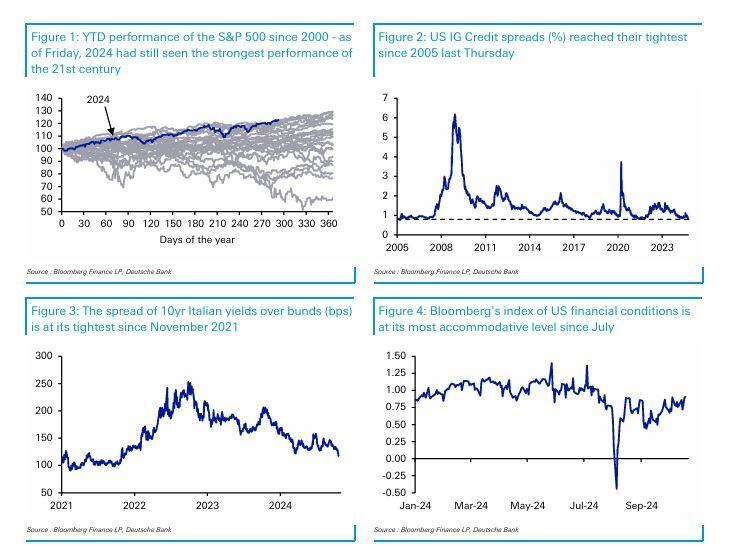

1. Είναι η πρώτη φορά που ο S&P 500 σημείωσε κέρδη για 6 συνεχόμενες συνεδριάσεις φέτος και μόνο η δεύτερη φορά από την πανδημία.

2. Ο S&P 500 είναι στο «συν» για 37 από τις τελευταίες 51 εβδομάδες.

3. Ο S&P 500 είχε την υψηλότερη επίδοση YTD από το 1997.

4. Τα spreads των ομολόγων επενδυτικής βαθμίδας (IG) των ΗΠΑ έφτασαν την περασμένη Πέμπτη στο χαμηλότερο επίπεδο από το 2005.

5. Το spread του ιταλικού 10ετούς χρέους σε σχέση με τα γερμανικά ομόλογα έφτασε στο χαμηλότερο επίπεδο από τον Νοέμβριο του 2023.

6. Ο δείκτης χρηματοοικονομικών συνθηκών του Bloomberg στις ΗΠΑ έκλεισε στο πιο διευκολυντικό επίπεδο από τον Ιούλιο την Παρασκευή, επιστρέφοντας στα επίπεδά που είχε πριν από το κραχ του Αυγούστου.

Τα εμπόδια

1 Αποτιμήσεις – Tα στοιχεία ενεργητικού παρουσίασαν εκπληκτική απόδοση φέτος.

Ως έχει, θα ήταν η πρώτη φορά από το 1997-98 που ο S&P 500 σημειώνει διαδοχικά ετήσια κέρδη άνω του +20%, επομένως η πρόσφατη bull market ήταν πολύ ισχυρή.

Αλλά ο δείκτης CAPE, τώρα, βρίσκεται σε επίπεδα που παρατηρήθηκαν μόνο δύο φορές στο παρελθόν τον περασμένο αιώνα, και τα δύο προηγήθηκαν σημαντικών διορθώσεων.

Η πρώτη φορά ήταν κατά τη διάρκεια της φούσκας dot com, η οποία φυσικά συνέχισε να σκάει καθώς ο S&P 500 υποχώρησε για τρία συνεχόμενα χρόνια το 2000 το 2002.

Το άλλο ήταν το 2021, όταν ο δείκτης σημείωσε ένα σημαντικό ράλι μετά την Covid, προτού στη συνέχεια κατρακυλήσει το 2022.

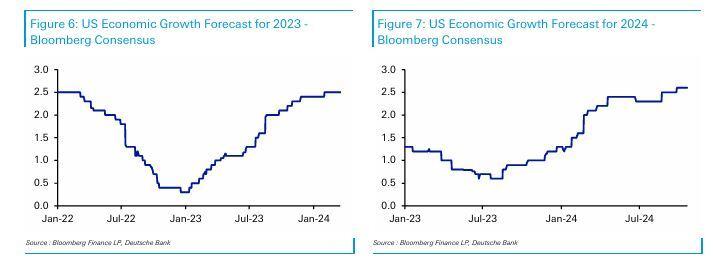

2. Ανάπτυξη – Οι αγορές ανέβηκαν κατά την περίοδο 2023-24 ωθούμενες από ανοδικές αναπτυξιακές εκπλήξεις.

Αλλά θα είναι πιο δύσκολο να υπάρξει περαιτέρω άνοδο

Τόσο το 2023 όσο και το 2024 η παγκόσμια ανάπτυξη κινείται, τουλάχιστον σε σχέση με αυτό που περίμενε η συναίνεση στην αρχή του έτους.

Αυτό είναι ιδιαίτερα εμφανές στις ΗΠΑ, όπου η πρόβλεψη ανάπτυξης για το 2024 έχει αυξηθεί από 1% αυτήν την περίοδο πέρυσι σε 2,6%.

Παρόλο που πρόκειται για ευπρόσδεκτα νέα, δεν μπορούμε να περιμένουμε πολλά περισσότερα.

Σε τελική ανάλυση, η ομαλή προσγείωση τιμολογείται όλο και περισσότερο και οι προσδοκίες ανάπτυξης για το 2025 είναι ισχυρότερες ως αποτέλεσμα.

Επομένως, δεν είναι τόσο προφανές από πού θα προέλθει η επόμενη ώθηση, δεδομένου ότι τα περιουσιακά στοιχεία κινδύνου έχουν υποστηριχθεί τα τελευταία δύο χρόνια από την οικονομική ανάπτυξη.

3. Γεωπολιτική – Οι εντάσεις στη Μέση Ανατολή, που στο παρελθόν προκάλεσαν υποχώρηση στην αγορά, παραμένουν οξυμμένες.

Μετά τις πυραυλικές επιθέσεις του Ιράν στο Ισραήλ στις αρχές του μήνα, το Ισραήλ έχει δηλώσει ότι σκοπεύει να απαντήσει.

Προς το παρόν, δεν είναι σαφές ακριβώς ποια μορφή μπορεί να πάρει, αλλά το Ιράν έχει δηλώσει ότι θα απαντήσει αν δεχθεί χτύπημα.

Εύλογα, οι αγορές ανησυχούν για τον κίνδυνο ενός μεγαλύτερου πολέμου.

Αυτοί οι φόβοι έχουν ήδη οδηγήσει σε ορισμένες απότομες κινήσεις στις τιμές του πετρελαίου, όπως είδαμε νωρίτερα αυτόν τον μήνα, αλλά και τον περασμένο Απρίλιο, όταν το Ιράν εξαπέλυσε έναν άλλο γύρο επιθέσεων κατά του Ισραήλ, οι μετοχές υποχώρησαν.

Σύμφωνα με την Deutsche Bank, οτιδήποτε αυξάνει τον κίνδυνο στασιμοπληθωρισμού, όπως ένα μεγάλο σοκ στην τιμή του πετρελαίου, είναι κακό για τις αγορές.

Επομένως, αυτός παραμένει ένας βασικός βραχυπρόθεσμος κίνδυνος.

4 Χρέος – Με τα επίπεδα του παγκόσμιου δημόσιου χρέους να αυξάνονται συνεχώς, οι αγορές καλά θα κάνουν να ανησυχούν, υποστηρίζει η γερμανική τράπεζα.

Όπως επισημαίνει το ΔΝΤ, το παγκόσμιο δημόσιο χρέος αναμένεται να ξεπεράσει τα 100 τρισεκατομμύρια δολάρια φέτος και θα συνεχίσει να αυξάνεται μέχρι το τέλος της δεκαετίας.

Αυτό είναι πιθανό να γίνει ένα σημαντικό ζήτημα για τις αγορές. Ήδη, οι Αμερικανοί οικονομολόγοι μας έχουν δείξει ότι τα αμερικανικά ελλείμματα είναι πιθανό να κυμαίνονται μεταξύ 7-9% την περίοδο 2026-28, ανεξάρτητα από τα αποτελέσματα των εκλογών στις ΗΠΑ. Λάβετε υπόψη ότι μέχρι τη δεκαετία του 2020, οι μοναδικές φορές που οι Η.Π.Α είχαν έλλειμμα 6% ήταν ήταν κατά τη διάρκεια μεγάλων πολέμων (Αμερικάνικος Εμφύλιος Πόλεμος, Α’ Παγκόσμιος Πόλεμος και Β’ Παγκόσμιος Πόλεμος) ή μαζικών οικονομικών σοκ (GFC και Covid-19).

Επομένως, το να έχουμε τέτοια ελλείμματα σε πιο «κανονικές» εποχές είναι πραγματικά άνευ προηγουμένου.

Και αυτό δεν αφορά μόνο τις ΗΠΑ. Για παράδειγμα, η Γαλλία δεν έχει δημοσιονομικό πλεόνασμα από το 1974.

Όμως, γνωρίζουμε από επεισόδια όπως η ευρωπαϊκή κρίση κρατικού χρέους ότι η αντίδραση της αγοράς στο χρέος μπορεί να φτάσει σε ένα μη γραμμικό σημείο καμπής που δεν είναι προφανές εκ των προτέρων.

Έτσι, με τα επίπεδα του χρέους να αυξάνονται, αυτό είναι πιθανό να αποτελέσει έναν αυξανόμενο τομέα εστίασης για τα επόμενα χρόνια.

Εν ολίγοις…

Σύμφωνα με την Deutsche Bank, το πρόσφατο ράλι είναι απίστευτα ορμητικό, ωστόσο στο εξής οι αντίθετοι άνεμοι πληθαίνουν…

Έτσι, παρόλο που η παγκόσμια οικονομία βρίσκεται σε θεμελιωδώς ισχυρή θέση αυτή τη στιγμή, αξίζει να παραμείνουμε προσεκτικοί δεδομένης της ισχύος του πρόσφατου ράλι της αγοράς και των επερχόμενων δυσκολιών στον ορίζοντα…

Επιλεξτε να γινετε οι πρωτοι που θα εχετε προσβαση στην Πληροφορια του Stranger Voice