Του Jared Dillian

Το να κάνει κανείς “ό,τι χρειάζεται” για να σώσει την παγκόσμια οικονομία από την πανδημία του κορονοϊού θα κοστίσει πολλά χρήματα. Μόνον η κυβέρνηση των ΗΠΑ έχει ήδη ξοδέψει μερικά τρισεκατομμύρια δολάρια, ενώ η ομοσπονδιακή κεντρική τράπεζα της χώρας (Federal Reserve) δημιουργεί εκ του μηδενός μερικά ακόμη τρισεκατομμύρια προκειμένου να αποτρέψει την κατάρρευση του χρηματοπιστωτικού συστήματος.

O δείκτης του Bloomberg ο οποίος μετρά τα στοιχεία προσφοράς χρήματος Μ2 (σ.μ. περιλαμβάνει όλες τις ρευστές καταθέσεις σε μια οικονομία) για 12 μεγάλες οικονομίες, συμπεριλαμβανομένων των ΗΠΑ, της Κίνας, της Ευρωζώνης και της Ιαπωνίας, δείχνει ότι η συνολική προσφορά χρήματος είχε ήδη υπερδιπλασιαστεί στα 80 τρισεκατομμύρια δολάρια από την περίοδο πριν την οικονομική κρίση 2008-2009 μέχρι και πριν την έναρξη της νέας κρίσης.

Αυτοί οι αριθμοί είναι τόσο μεγάλοι που χάνουν πλέον το νόημα τους. Είναι απλώς θεωρητικές – αφαιρετικές έννοιες. Έχει περάσει αρκετός καιρός από τότε που οι άνθρωποι στοχάζονταν πάνω στην έννοια του χρήματος, αλλά και στον σκοπό της ύπαρξής του.

Η γενική ιδέα είναι ότι το χρήμα έχει αξία, με την τελευταία ωστόσο να μην είναι αυθαίρετη. Ο πρώην πρόεδρος της Fed, Paul Volcker, είχε δηλώσει κάποτε σε συνέντευξή του ότι “είναι ευθύνη των κυβερνήσεων να διαφυλάσσουν την αξία του νομίσματος το οποίο εκδίδουν. Όταν δεν το πράττουν, αυτό υπονομεύει την απαραίτητη εμπιστοσύνη προς τις κρατικές αρχές”.

Ο διπλασιασμός της ποσότητας του χρήματος που έχει μπει σε κυκλοφορία στην περίοδο από την χρηματοοικονομική κρίση του 2008-2009 μέχρι σήμερα

Το δολάριο δεν έχει πραγματική εγγενή αξία, αφού υποστηρίζεται αποκλειστικά και μόνο από την πιστωτική εγγύηση της κυβέρνησης των ΗΠΑ. Υπό το καθεστώς του παραστατικού χρήματος (σ.μ. μέσο πληρωμής το οποίο δεν καλύπτεται από αποθεματικό άλλων υλικών – π.χ. χρυσός – και επομένως στερείται κάποιας εσωτερικής αξίας έστω και έμμεσα), η κυβέρνηση είναι ο μόνος παράγοντας που εγγυάται ότι ένα νόμισμα του ενός δολαρίου αξίζει πραγματικά ένα δολάριο. Η ανταλλακτική αξία του τελευταίου σε σχέση με άλλα νομίσματα ή σε σχέση με τον χρυσό καθορίζεται στις παγκόσμιες αγορές.

Ο χρυσός θεωρείται ένα αντικειμενικό μέσο αποθήκευσης αξίας, οπότε η πρόσφατη άνοδος της αξίας του κίτρινου μετάλλου αποτιμημένης σε δολάρια μπορεί να εκφραστεί και αντίστροφα, δηλαδή ως απώλεια αξίας του δολαρίου έναντι του χρυσού. Αυτό υποδηλώνει ότι η αγορά έχει αποφασίσει σχετικά με την αξία, ή μάλλον, σχετικά με την αγοραστική δύναμη που αντιπροσωπεύει.

Ο κλονισμός του χρήματος ως μέσου αποθήκευσης αξίας

Οι τρεις κύριες λειτουργίες ενός νομίσματος είναι εκείνες της λογιστικής μονάδας, του μέσου ανταλλαγής και του μέσου αποθήκευσης αξίας. Η τελευταία αυτή λειτουργία του είναι και η πιο σημαντική. Υπό ιδανικές συνθήκες, μια κεντρική τράπεζα λογικά επιθυμεί το νόμισμα που εκδίδει να διατηρεί την αξία του με την πάροδο του χρόνου.

Η εποχή των ευέλικτων νομισματικών προτύπων, ωστόσο, επιτρέπει στις κεντρικές τράπεζες να χειραγωγούν την αξία ενός νομίσματος προκειμένου να βοηθούν στην καταπολέμηση της ύφεσης, καθώς και να εξομαλύνουν και να επιμηκύνουν, με παράπλευρο κόστος την αύξηση του πληθωρισμού.

Ακόμη όμως και ο χαμηλός πληθωρισμός, για παράδειγμα της τάξης του 2%, διαβρώνει μακροπρόθεσμα, σε μεγάλο βαθμό, την αγοραστική δύναμη που εκφράζει ένα νόμισμα.

Έτσι, εάν κυκλοφορούν υπερβολικά πολλά δολάρια, οι μονεταριστές θεωρητικοί θα έλεγαν ότι η αξία αυτών των δολαρίων λογικά θα μειωθεί, οδηγώντας τελικά σε υψηλότερες τιμές για προϊόντα και υπηρεσίες.

Αυτή η θεωρία δεν έχει επαληθευτεί ιδιαίτερα την τελευταία δεκαετία, καθώς ο πληθωρισμός ήταν χαμηλός και σταθερός, ωστόσο είναι πολύ νωρίς για να την απαξιώσουμε. Ο μηχανισμός μετάδοσης που οδηγεί σε πληθωρισμό δεν έχει κατανοηθεί πλήρως, ακόμη και 45 χρόνια μετά την τελευταία μακρά περίοδο αυξημένου πληθωρισμού.

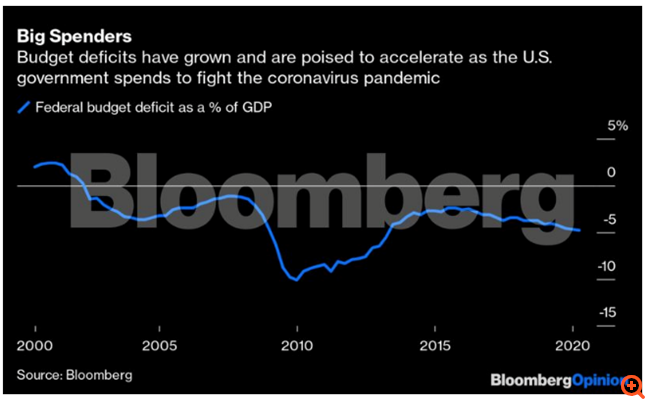

Χρειάστηκε λίγος χρόνος ταλάντευσης, ωστόσο τελικά φαίνεται ότι η κυβέρνηση των ΗΠΑ αποφάσισε ότι δεν χρειάζεται κανένα όριο στις δαπάνες της, όσο τουλάχιστον η Fed μετατρέπει σε νέο χρήμα τον κρατικό δανεισμό, αγοράζοντας αμερικανικό κρατικό χρέος που εκδίδεται για τη χρηματοδότηση δαπανών.

Δεν θα ήταν “τρελλή” υπερβολή να εκτιμήσει κανείς ότι οι κρατικές δαπάνες στις ΗΠΑ ενδέχεται να αγγίξουν τα 10 τρισεκατομμύρια δολάρια – κι αυτό μόνο μέσα σε έναν χρόνο! Και οι αριθμοί αυτοί θα έχουν αυξητικές τάσεις.

Το έλλειμμα του προϋπολογισμού των ΗΠΑ αναμένεται να εκτιναχθεί κατά την προσπάθεια αντιμετώπισης της κρίσης του κορονοϊού

Κανείς δεν γνωρίζει πραγματικά πώς θα εξελιχθεί όλο αυτό. Σε μικρότερες οικονομίες, οι “φουσκωμένες” κρατικές δαπάνες έχουν οδηγήσει γενικά σε υπερπληθωρισμό και κοινωνική αναταραχή, με κλασσικά και καλά τεκμηριωμένα παραδείγματα τις περιπτώσεις της Βενεζουέλας και της Ζιμπάμπουε.

Το “φάντασμα του πληθωρισμού”

Πολλοί πιστεύουν ότι κάτι τέτοιο δεν θα ήταν δυνατό στις ΗΠΑ, δεδομένου του ρόλου του δολαρίου ως βασικού αποθεματικού νομίσματος ανά τον κόσμο. Πιθανότατα είναι έτσι, ωστόσο δεν είναι ένα ερώτημα με την απάντηση του οποίου θα θέλαμε πραγματικά να πειραματιστούμε στην πράξη.

Εάν όλη αυτή η ποσότητα χρήματος η οποία δημιουργείται προκαλέσει πράγματι έκρηξη πληθωρισμού ή τουλάχιστον αυξήσει τις προσδοκίες για αύξησή του, θα είναι δύσκολο – εάν όχι αδύνατο – η τάση αυτή να αντιστραφεί.

Ο δείκτης του πληθωρισμού παρουσίασε αύξηση το 1979, ωστόσο αυτό συνέβη στη διάρκεια μιας περιόδου – σε αντίθεση με τη σημερινή – κατά την οποία οι περισσότεροι κυβερνητικοί αξιωματούχοι πίστευαν ότι οι ισοσκελισμένοι προϋπολογισμοί και οι λελογισμένες δαπάνες ήταν σημαντικό συστατικό στοιχείο μιας ορθής οικονομικής πολιτικής.

Μια σειρά απανωτών αυξήσεων επιτοκίων έπληξε τις προσδοκίες για αύξηση του πληθωρισμού, ωστόσο το αποτέλεσμα ήταν μια θυελλώδης ύφεση. Το παράδειγμα της Αργεντινής, η οποία εφαρμόζει λίγο ή πολύ μεθόδους Σύγχρονης Νομισματικής Θεωρίας (MMT), εδώ και κάποιο χρονικό διάστημα, αποδεικνύει ότι είναι δύσκολο το τζίνι πληθωρισμού, άπαξ και βγει, να ξαναμπεί στο “μπουκάλι”.

Οι Αργεντίνοι συσσωρεύουν δολάρια – το μόνο πρακτικό μέσο αποθήκευσης αξίας, πλην του χρυσού – εδώ και δεκαετίες. Πιθανότατα σήμερα παρακολουθούν τις τελευταίες εξελίξεις στις ΗΠΑ με τρόμο.

Το αντιπαράδειγμα σε όλα αυτά είναι η Ιαπωνία, η οποία ιστορικά έχει συσσωρεύσει το μεγαλύτερο χρέος σε σχέση με το μέγεθος της οικονομίας της, ενώ έχει και την πλέον ριζοσπαστική νομισματική πολιτική και παρ’ όλα αυτά έχει μια ειρηνική, παραγωγική κοινωνία, καθώς και περιορισμένο πληθωρισμό.

Τα δημογραφικά στοιχεία εξηγούν πολλά τόσο για τον πληθωρισμό, όσο και για τις προσδοκίες για την πορεία των πληθωριστικών πιέσεων, με τον σταθερά πτωτικό σε μέγεθος και γηράσκοντα πληθυσμό της Ιαπωνίας να ασκεί πτωτική πίεση στις τιμές εδώ και χρόνια, παρά την εκτεταμένη εκτύπωση νέου χρήματος.

Οι οικονομολόγοι και οι κεντρικές τράπεζες γενικά φοβούνται τον αποπληθωρισμό περισσότερο από τον πληθωρισμό, επειδή μπορεί να σταθεί εμπόδιο στις επενδύσεις. Η ιστορία έχει δείξει ωστόσο ότι μια μακρά περίοδος υψηλού πληθωρισμού διαλύει τις κοινωνίες, ενώ σε φάσεις αποπληθωρισμού, οι κοινωνικοί δεσμοί μεταξύ των ανθρώπων ισχυροποιούνται.

Καθ’ όλη τη διάρκεια της οικονομικής κρίσης της Βενεζουέλας, βλέπαμε εικόνες απλών Βενεζουελάνων να πετούν τα άχρηστα μπολιβάρ τους στους δρόμους. Αυτό συμβαίνει όταν τα χρήματα χάνουν κάθε νόημα. Δηλαδή όταν κινδυνεύουν να γίνουν τυπικό εμπόρευμα, όταν υποτίθεται ότι πρέπει να αποτελούν μιας μορφής “σπάνιο πόρο”.

Υπάρχουν εκατομμύρια λόγοι χάρη στους οποίους οι ΗΠΑ δεν πρόκειται να αντιμετωπίσουν ποτέ ανάλογη μοίρα με εκείνη της Βενεζουέλας, ωστόσο κανείς δεν πρέπει να θέλει να ρισκάρει μια ριζική αναμόρφωση της αντίληψης των ανθρώπων για την αξία του χρήματος. Όταν κανείς αρχίζει να πετά στον αέρα μερικά τρισεκατομμύρια δολάρια, οι άνθρωποι αρχίζουν να πιστεύουν ότι όλος αυτός ο πακτωλός χρήματος συνιστά απλώς ένα μεγάλο αστείο.

Στήριξε το έργο μας!

Η σελίδα μας βασίζεται στις δικές σου δωρεές για να παραμένει ανεξάρτητη και να προσφέρει υψηλής ποιότητας εναλλακτικές ειδήσεις. Υποστήριξέ μας σήμερα και βοήθησέ μας να συνεχίσουμε!